- 不動産売却に必要な費用の内訳が知りたい

- 不動産売却にかかる費用の相場が知りたい

- 不動産売却の費用を抑えるコツが知りたい

不動産売却にはさまざまな費用がかかる。それらの費用項目や目安を知っておかなければ、不動産売却で思わぬ損をしてしまうこともあるため注意しよう。

そこで本記事では、不動産売却にかかる費用項目と、それらの目安を解説する。

不動産売却にかかる費用を安く抑えるコツも紹介するので、不動産売却を検討している人はぜひ参考にしてほしい。

不動産売却にかかる費用一覧

不動産売却にかかる費用項目は以下の6つだ。

- 不動産の「仲介手数料」

- 不動産の「譲渡所得税」

- 不動産の「登記費用」

- 不動産売買契約書の「印紙税」

- 住宅ローンの「返済手数料」

- その他「諸費用」

それぞれの概要、金額の目安、発生するタイミングについて解説していく。

不動産の「仲介手数料」

不動産の「仲介手数料」とは、不動産仲介によって不動産を売却したときにかかる、不動産会社に支払う手数料のことだ。

不動産会社が不動産を売却するために行う、さまざまな販売活動に対する報酬だとも言える。

仲介手数料は不動産会社によって異なるが、法律によって以下のように上限が決まっている。

法律による不動産仲介手数料の上限

| 売却価格 | 仲介手数料の上限(税抜) |

|---|---|

| 売却価格が200万円以下 | 売却価格の5% |

| 売却価格の200万円超から400万円以下の部分 | 売却価格の4%+2万円 |

| 売却価格の400万円を超えた部分 | 売却価格の3%+6万円 |

たとえば、不動産を5,000万円で売却した場合、上限に従って不動産仲介手数料を計算すると「171万6,000円(税込)」になる。

仲介手数料を支払うタイミングは、不動産の売買契約が成立した時点と、物件の引渡し完了後の2回に分けて支払う場合が最も多い。各回において仲介手数料を半分ずつ支払う。

不動産の「譲渡所得税」

不動産を売却し、それによって得られた利益を譲渡益と呼ぶ。この譲渡益は、所得(譲渡所得)として税務署に申告しなければならない。

さらに、譲渡所得には税金がかかる。これを「譲渡所得税」と呼ぶ(厳密には譲渡所得に対して課せられる所得税・住民税を合わせたもの)。

譲渡所得の計算方法は、不動産の売却価格から、不動産の取得にかかった費用と売却にかかった費用を差し引く。

この計算で算出した譲渡所得に対して、以下のとおりに税率をかけることで譲渡所得税を計算できる。

| 所有期間 | 短期 | 長期 | |

|---|---|---|---|

| 5年以下 | 5年超 | 10年超所有軽減税率の特例 | |

| 居住用 | 39.63% (所得税 30.63%・住民税 9%) | 20.315% (所得税 15.315%・住民税 5%) | ①課税譲渡所得6,000万円以下の部分14.21% (所得税 10.21%・住民税 4%) ② 課税譲渡所得6,000万円超の部分20.315% (所得税 15.315%・住民税 5%) |

| 非居住用 | 39.63% (所得税 30.63%・住民税 9%) | 20.315% (所得税 15.315%・住民税 5%) | |

譲渡所得税の発生・支払いのタイミングは、不動産を売却した翌年の確定申告時期だ(一般的に2月16日から3月15日まで)。

不動産の「登記費用」

不動産の「登記費用」とは、不動産の権利情報などを登記簿(登記簿謄本)に明記するときにかかる費用のことだ。

住宅ローンが残っている不動産を売却するには、不動産売却の決済日に、所有権移転登記と同時に抵当権抹消手続きを行なう。これを「同時決済」や「同時抹消」と呼ぶ。

抵当権の抹消は司法書士に依頼するのが基本であり、司法書士によって5,000〜20,000円ほどの費用かかる。

個人で行えば2,000円ほどで行えるが、複雑な手続きなので司法書士に依頼することをおすすめする。

支払いが発生するタイミングは司法書士によって異なるが、一般的には依頼時に発生する。

不動産売買契約書の「印紙税」

印紙税とは、一定の金額以上の取引に課せられる税金のことだ。一般的な取引の場合、1万円を超える取引から印紙税が発生する。

ただし、取引の種類によって印紙税は若干異なる。不動産売買契約書の印紙税については、以下を参考にしてほしい。

| 動産売却価格 | 本則税率 | 軽減税率 |

|---|---|---|

| 1万円以下のもの | 非課税 | 非課税 |

| 1万円を超え10万円以下のもの | 200円 | 200円 |

| 10万円を超え50万円以下のもの | 400円 | 200円 |

| 50万円を超え100万円以下のもの | 1,000円 | 500円 |

| 100万円を超え500万円以下のもの | 2,000円 | 1,000円 |

| 500万円を超え1千万円以下のもの | 10,000円 | 5,000円 |

| 1千万円を超え5千万円以下のもの | 20,000円 | 10,000円 |

| 5千万円を超え1億円以下のもの | 60,000円 | 30,000円 |

| 1億円を超え5億円以下のもの | 100,000円 | 60,000円 |

| 5億円を超え10億円以下のもの | 200,000円 | 160,000円 |

| 10億円を超え50億円以下のもの | 400,000円 | 320,000円 |

| 50億円を超えるもの | 600,000円 | 480,000円 |

平成26年4月1日〜令和9年3月31日における不動産売買契約であれば、印紙税や軽減税率が適用される。

印紙税は前述した譲渡所得税とは異なり、売買契約書を作成した時点で発生・支払うことになる。

住宅ローンの「返済手数料」

住宅ローンの「返済手数料」とは、銀行などに対して住宅ローンを一括返済するときにかかる手数料のことだ。

不動産は住宅ローンの残債があっても売却できるが、金融機関が持つ抵当権を抹消するためには、残債を一括返済しなければいけない。

一括返済には返済手数料がかかり、金融機関によって1〜3万円ほどの手数料が発生する。

返済手数料が発生するタイミングは、住宅ローンの残債を一括返済するときだ。

その他のかかる「諸費用」

不動産売却では、状況などに応じて以下のような諸費用がかかる。

- 新居への引越し費用

- 家具・家電の処分費用

- 新しい家具・家電の購入費用

- 土地の測量費用(※)

- 物件の解体費用(※)

- ハウスクリーニング費用(※)

- リフォーム・リノベーション費用(※)

「※」が付いている項目については、不動産の価値を上げたり、契約後のトラブルを回避するための諸費用だ。

依頼する業者によって金額が異なるので、事前に比較してから依頼しよう。

不動産売却時の費用を抑えるコツ

不動産売却時にはさまざまな費用がかかるため、これを如何に抑えるかで利益も変わる。ここでは、不動産売却時の費用を抑えるコツを解説するので、ぜひ参考にしてほしい。

仲介手数料を値引き交渉する

不動産会社に支払う仲介手数料を値引きしてもらうことで、不動産売却の費用を抑えられる可能性がある。

前述のように、不動産売買の仲介手数料には法律による上限があり、その範囲内で不動産会社ごとに仲介手数料が異なる。そのため、基本的には仲介手数料の値引き交渉は可能だ。

ただし、仲介手数料の値引き交渉はケースバイケースで考えてほしい。売主と不動産会社、双方にとって気持ちの良い取引をするためにも、値引き交渉はあまりするべきではない。

一方で、「この仲介手数料は他社と比べて明らかに高い」と思えば、値引き交渉してもOKだ。

不動産会社ごとの仲介手数料を把握するためにも、複数の不動産会社から査定を取るようにしよう。

控除などを利用して節税する

不動産売却にはさまざまな控除制度が用意されているため、これを利用し、不動産譲渡税を節税するのも効果的だ。以下に、不動産売却に使用できる主な控除制度を紹介する。

1. 居住用財産譲渡時の3,000万円の特別控除の特例

この特別控除は、不動産を売却したときに譲渡所得から3,000万円を控除できる制度だ。利用するためには、以下の条件を満たす必要がある。

- 現に自分が住んでいる家屋、または以前住んでいた家屋である

- この家屋を売却した年の前年または前々年にこの特例を利用していない

- 特別な関係にある者(配偶者や直系血族など)に対する譲渡ではない

- 他の特例を適用していない

- 居住しなくなった日から3年目を経過する年12月31日までの譲渡である

この他にも細かい条件が設定されているので、詳しくは国税庁のページを参考にしてほしい。

2. マイホーム売却時の軽減税率の特例

この軽減税率は、マイホーム(居住用財産)を売ったときに、所有期間が10年を超えている場合に、譲渡所得税率が軽減される制度だ。

前述の「居住用財産譲渡時の3,000万円の特別控除の特例」と併用できるため、大幅な節税効果が期待できる。税率は以下のとおりだ。

- 課税譲渡所得6,000万円以下の部分

- 14.21%(所得税 10.21%・住民税 4%)

- 課税譲渡所得6,000万円超えの部分

- 20.315%(所得税 15.315%・住民税 5%)

5年以下のマイホームを売却したときの譲渡所得税率が「39.63%」なので、税率が大幅に軽減される。

3. 特定のマイホーム買い換え時の特例

この制度は、特定のマイホームを令和7年12月31日までに売り、代わりのマイホームに買い替えたときに、譲渡益に対する課税を将来に繰延べられる制度だ。

ただし、譲渡所得税が非課税になるわけではなく、あくまで将来に繰り延べられる点に注意しよう。

また、この制度は他2つの制度と併用できない点にも注意しよう。翌年・翌々年も「居住用財産譲渡時の3,000万円の特別控除の特例」が受けられなくなるので注意してほしい。

補助金を使って諸費用を抑える

各自治体によって、一定の条件を満たすと補助金が適用されるケースがある。たとえば、空き家の解体費用や、環境に配慮した住居にするためのリフォーム費用などだ。

補助金の種類や適用条件、金額などは自治体によって異なるため、自治体のホームページを確認するか、役所に相談してみよう。

ちなみに、補助金は予算上限が決まっているため、早めに問い合わせよう。

売却費用は不動産会社によって異なる

不動産売却時の費用は、不動産会社によって異なる。できる限り費用を抑えるためには、複数の不動産会社から査定や費用見積もりを取り、比較することが大切である。

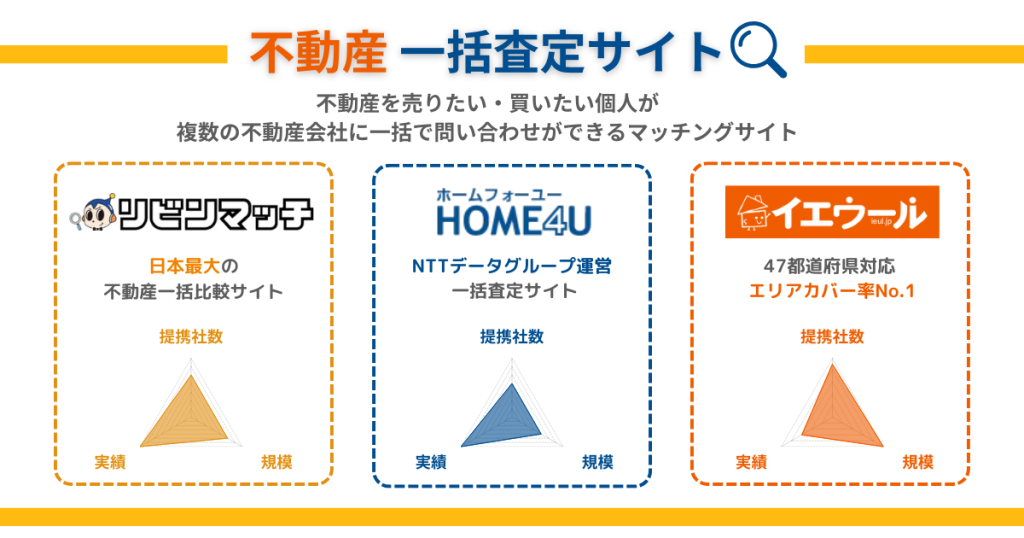

そこでおすすめしたいのが、「一括査定サイト」の利用だ。一括査定サイトを利用すると、最大6社の不動産会社から一括でコンタクトを取れる。

以下におすすめの一括査定サイトを紹介するので、ぜひ利用してほしい。

リビンマッチ

リビンマッチは、加盟している不動産事業所が2,100以上ある、国内最大級の一括査定サイトだ。

リビンマッチの加盟事業所は厳しい審査を通過しているため、安心して利用できる。

また、プライバシーマークを取得しているため個人情報を適切に保護していることでも安心感がある。

一括査定サイトとしての認知度はNo.1だ(株式会社マーケティングアンドアソシェイツ調べ)。

サービス面ではスピーディな対応や、わからないことでも相談に乗ってくれるなど、親切・丁寧なサービスが特徴的だ。

地域密着型の不動産会社も多いため、不動産のある地域に特化した情報や対応力にも定評がある。

HOME4U

HOME4Uは、加盟している不動産事業所が2,500以上ある、国内最大級の一括査定サイトだ。

NTTデータグループが運営しており、累計65万件の査定実績がある。安心感を持って利用できる一括査定サイトとなっている。

HOME4Uの大きな特徴は「情報量の多さ」だ。公式サイトでは不動産売買に関するさまざまな情報を発信しており、売主・買主に役立つコンテンツも多い。

そのため、まずはじっくり情報収集しながら、状況や不動産に応じて売却方法を検討したい人におすすめだ。

イエウール

イエウール、加盟している不動産事業所が2,600以上ある、国内最大級の一括査定サイトだ。

東京商工リサーチの調査において、査定対応エリア数No.1となっており、エリアカバー率が高い一括査定サイトとなっている。

また、ざっくりではあるが不動産価格を把握できる「査定シミュレーション機能」がある。査定前に不動産価格の相場を知りたい人におすすめだ。

コツを押さえて不動産売却にかかる費用を安くしよう

本記事では、不動産売却にかかる費用項目と、それらの目安を解説した。

不動産売却にかかる費用を抑えるためには、複数の不動産会社から査定と費用見積もりを取り、安く依頼できる会社を探すのが基本だ。

そのためにも、一括査定サイトの利用をおすすめする。

また、不動産を売却したときは控除・軽減税率といった制度の利用を忘れないようにしよう。

不動産売却に関するよくある質問